Vous le savez peut-être déjà, le micro-entrepreneur bénéficie d’un régime simplifié pour sa micro-entreprise. Un terme plutôt attractif qui peut tout de même prêter à confusion… D’ailleurs vous vous demandez certainement ce que cela signifie d’un point de vue fiscal ? Bonne nouvelle, vous trouverez dans cet article, toutes les informations nécessaires liées aux impôts qu’un micro-entrepreneur doit régler !

Des impôts pour un micro-entrepreneur ? Oui, mais lesquels ?

Malheureusement, même en tant que micro-entrepreneur, vous n’échappez pas aux impôts. Cependant, des impôts bien spécifiques vous sont consacrés. Ces derniers sont soumis à l’impôt sur le revenu. À cet égard, deux possibilités de paiement s’offrent à vous :

- Le règlement annuel

- Le paiement effectué au même moment où du règlement de vos cotisations sociales

D’autre part, vous devez également vous acquitter de la fameuse Cotisation Foncière des Entreprises (CFE). Mais good news, en ce qui concerne la TVA (Taxe sur la Valeur Ajoutée), il est possible d’en être exonéré si vous le souhaitez et bien entendu si vous respectez les seuils de franchise

Qu’est-ce que la Cotisation Foncière des Entreprises ? (CFE)

La CFE n’est autre qu’une taxe. Pour imager, la CFE est en quelque sorte comparable à la taxe d’habitation. En clair, chaque année (toujours entre le 15 novembre et le 15 décembre) vous devez régler cette taxe qui est calculée en fonction de ces deux critères :

- Le lieu de domiciliation de votre micro-entreprise,

- L’espace exploité par votre micro-entreprise,

Bien sûr, cela vous concerne aussi si vous n’avez pas de local attitré. Cet espace peut simplement représenter un petit endroit dédié à votre activité dans votre logement.

Un taux est défini par la métropole ou la commune dans laquelle est domiciliée la micro-entreprise. De ce fait, le montant de la cotisation variera aussi en fonction de la ville, en plus du montant du chiffre d’affaires (entre 100 € et 500 € par an).

Vous pouvez votre déclaration de CFE dès le début de votre activité, sur le site impôts.gouv.fr

Qu’est-ce que la franchise en base de TVA pour le micro-entrepreneur ?

La franchise en base de TVA définit simplement le cas où l’entreprise ne collecte aucune taxe. Oui, vous avez bien lu, c’est possible ! Dans ce cas, la TVA ne doit pas être mentionnée sur les factures des clients, mais vous le devez le signifier en inscrivant « TVA non applicable, article 293 B du CGI ». Néanmoins, la TVA accumulée lors d’achats de biens et services n’est pas récupérable.

À qui s’adresse-t-elle ?

La franchise en base de TVA s’adresse aux micro-entreprises dont le chiffre d’affaires ne s’élève pas au-dessus de :

- 34 400 € pour les activités de prestations de services,

- 85 800 € pour les activités commerciales de marchandises et de fournitures de logement,

Cela dit, si vous exercez à la fois des prestations de services et une activité de vente, s’applique également si :

- Le montant du CA relatif aux prestations de services ne dépasse pas 34 400€

- Le montant du CA total engendré par les ventes et les prestations de services ne dépassent pas 85 500€

En ce qui concerne certaines professions telles que les avocats, les auteurs, les artistes-interprètes etc. Le montant maximum s’élève à :

- 44 500€

Focus sur le régime d’imposition pour les micro-entrepreneurs !

Concernant le régime d’imposition, en tant que micro-entrepreneur, deux régimes s’offrent à vous : le régime classique de l’impôt sur le revenu ou le versement libératoire de l’impôt sur le revenu.

L’option 1 : Le régime classique de l’impôt sur le revenu

- Qu’est-ce que le régime d’impôt classique sur le revenu ?

C’est le système qui s’applique par défaut aux micro-entrepreneurs. Vous déclarez alors vos impôts une fois par an avec le formulaire n°2042-C PRO. Même si son nom fait peur, il s’agit uniquement du formulaire de déclaration réservé aux non-salariés (donc vous, les micro-entrepreneurs) !

L’option 2 : Le versement libératoire de l’impôt sur le revenu

- Qu’est-ce que le versement libératoire de l’impôt sur le revenu ?

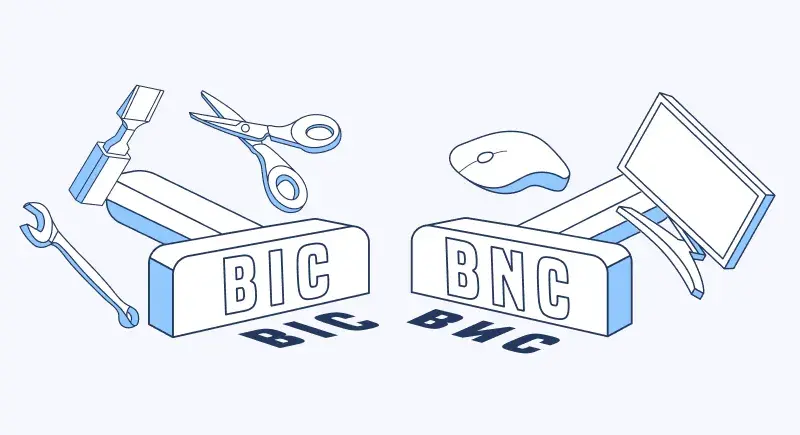

Le versement libératoire de l’impôt sur le revenu aussi appelé PLF (Prélèvement Libératoire Forfaitaire) permet de ne pas intégrer les revenus liés à votre micro-entreprise sur votre déclaration d’impôts. Le principe est simple, en contrepartie, il vous suffit de verser un pourcentage complémentaire à vos cotisations en guise d’impôt. Ce pourcentage diffère en fonction du type d’activité exercé :

- 2,2% pour les activités libérales : Bénéfices Non Commerciaux (BNC)

- 1,7% pour les activités de services commerciales et artisanales : Bénéfices Industriels et Commerciaux (BIC)

- 1% pour les activités de vente de logement

Vous voyez les impôts pour un micro-entrepreneur ce n’est pas si compliqué ! En tout cas, on espère que notre article vous a plu !